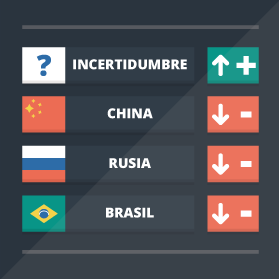

Incertidumbre. Ese es exactamente el estado actual en el que nos encontramos. Según leo, nunca antes los inversores se habían sentido tan perdidos como ahora. Lo entiendo, dudar está bien y ayuda a la toma de decisiones, pero el catastrofismo ya es harina de otro costal. Si me permiten un consejo, pongan en cuarentena los argumentos de los agoreros que campan a sus anchas por los medios de comunicación y las redes sociales anticipando un armageddon financiero.

El mundo no es perfecto, pero alivia saber que no está tan mal para el colapso que algunos pronostican. Icahn, las teorías del ciclo Shemitah - que correlacionan los cracks de bolsa con los llamados años sabáticos del antiguo Israel que suceden cada siete años - y hasta el mismísimo Bill Gross se han encargado de vaticinar para este 2015 el desastre mundial y el fin del mundo a golpe de patatús financiero.

Y algunos dirán: "Oiga, ¿y acaso no es lo que hemos vivido entre los meses de agosto y septiembre?” No están faltos de razón. Todos los activos financieros y, por supuesto las bolsas mundiales, han tenido el peor comportamiento trimestral desde el año 2011. Estimados lectores, acabamos de cerrar el que ha sido el peor tercer trimestre en cuatro años.

Encima de la mesa están las consecuencias no deseadas de la liberalización del yuan (sí, sí, liberalización y no devaluación), que se tradujo en una intensa reducción de la liquidez mundial y el temor a un parón de la economía china; las dudas sobre las consecuencias que tendrá la subida de tipos por parte de la Reserva Federal y, sobre todo, cuál será el ritmo de esas subidas (no me canso de repetir que el foco debe estar no tanto en el cuándo sino en el cuánto subirán); los efectos que pueda tener la revalorización del dólar sobre los resultados empresariales de las grandes compañías norteamericanas y sobre las deudas contraídas en dólares; la caída en los precios de las materias primas, consecuencia de la sobreproducción en unos casos (digamos petróleo), del menor crecimiento de los países emergentes en otros, que a su vez afecta directamente al crecimiento de los países productores de esas materias primas que, destino con mala pata, son casi siempre los mismos países emergentes; y, por último, la multitud de incertidumbres políticas que nos hacen vivir este año con el calendario electoral en la mano (Grecia, Cataluña, Portugal, España,...). Todas estas piezas han conformado la tormenta perfecta, arrastrando el precio de los activos hasta niveles mínimos, llevándose por delante la rentabilidad acumulada del año. Sólo la esperanza de más medidas de estímulo por parte del Banco Central Europeo con un Quantitative Easing versión 2.0 parece que podrá acabar con este stand-by financiero. ¿Será por dinero?

La cuestión ahora es averiguar si estamos ante un evento excepcional. Podemos decir que desde mediados del mes de abril -cuando lo del drama griego- vivimos en un mercado inusual desde el punto de vista histórico. Sólo en 2011, y anteriormente en 2008, la profundidad de las caídas y la volatilidad tocaban niveles como los vistos hace unas semanas. Pero relativicemos... ¿Está el mundo en un grado de desequilibrio tal que el colapso es inevitable? O por el contrario ¿la salud económica del mundo está mejor de lo que creemos?

Si descartamos que estemos en un 2008 -la situación de las economías mundiales, la de las empresas y la de los sistemas financieros no es la misma que hace siete años- parece que tenemos razones para ser optimistas: después de un sell-off, en el 70% de los casos los mercados alcanzaron un nuevo máximo antes de transcurrido un año; las cotizaciones están descontando una excesiva desaceleración del crecimiento global cuando el FMI prevé crecimientos entre el 3% y el 4% en los próximos 3 años; no se aprecia una crisis de crédito importante ni sobrevaloraciones extremas en el mercado bursátil; la liquidez de las empresas permite un buen respaldo de los mercados; y, por último, las políticas ultra laxas de los bancos centrales se mantendrán, facilitando unas condiciones financieras favorables.

Claro que la caída del precio de las materias primas tendrá consecuencias para los países productores y afectará a empresas del sector; evidentemente que la subida del dólar tendrá repercusión en los beneficios empresariales de las multinacionales estadounidenses y mucho más en aquellas economías emergentes endeudadas en dólares y productoras en divisa local (Brasil en la mente de todos) y, por supuesto, que el objetivo final de las políticas ZIRP (políticas de tipos de interés cero) está en entredicho, vistos los últimos y pobres datos de inflación (en terreno negativo como consecuencia de las caídas en los precios de las materias primas). Sin embargo, no creo que la subida de tipos por parte de la Reserva Federal se produzca de manera agresiva y pille por sorpresa a los mercados (no veo otro taper tantrum como en 2013), así como tampoco creo que la notable caída del precio de las materias primas nos arrastre a una espiral deflacionista en los países desarrollados, una cosa es desinflación por caída del precio de la energía y otra bien distinta que vayamos a posponer decisiones de consumo o inversión por esas anticipadas rebajas.

Piensen conmigo, ¿alguna vez antes no tuvimos dudas e incertidumbres similares? ¿Alguna vez antes las bolsas no subieron para luego caer y luego volver a subir?

Lo único desconcertante de todo este movimiento es que hoy en día las malas noticias macro se han convertido en buenas noticias para el mercado. Y al revés, datos positivos que indican la existencia de mejoría económica (por ejemplo menor desempleo) se interpretan de forma negativa por los inversores, haciendo caer a los activos de riesgo sólo por la interpretación de que si la economía mejora se acabará la morfina de los bancos centrales. Sin duda un new normal peculiar y poco sano.

Por lo demás, relativicemos. Como dijo un compañero hace unos días, citando a Michel de Montaigne: "Mi vida ha estado llena de terribles desgracias, la mayoría de las cuales nunca sucedieron".

María Muñoz es asesora financiera y trabaja en banca privada, actualmente desempeña su labor profesional en Andbank.

Licenciada en Derecho por la Universidad de Valencia y, posteriormente, cursó un Postgrado en Derecho Urbanístico en la Universidad de Valencia y un Máster en Gestión Patrimonial y Banca Privada en CEU San Pablo. Actualmente es miembro del European Financial Planning Association (EFPA). Colabora habitualmente en medios de comunicación tales como TVE, Capital Radio, The Objective, Expansión y El País.

En 2012 y 2013, en Twitter, fue elegida Tweco (una de las cinco cuentas clave para seguir la economía) desde su cuenta @mariadelamiel.